I. Regimen de los Coordinados

Introducción

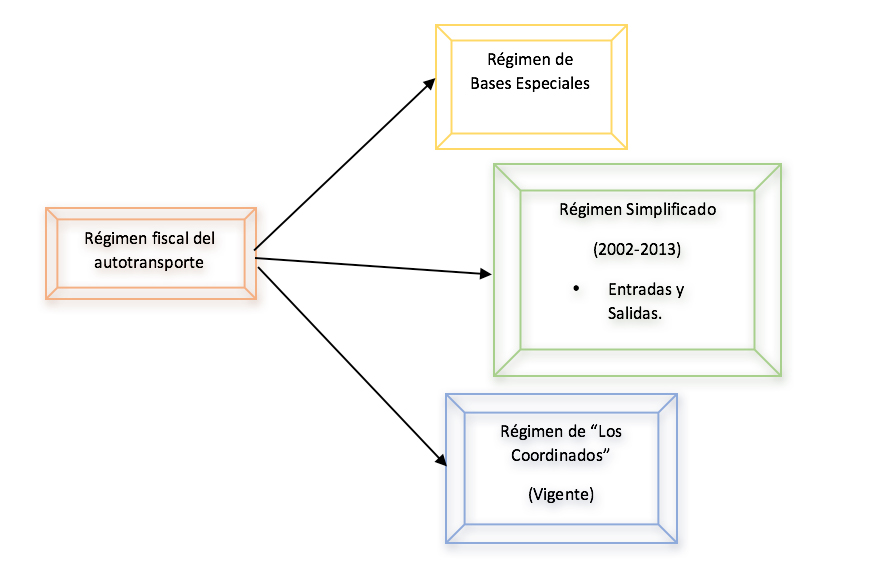

Evolución del régimen fiscal del autotransporte de carga

El autotransporte de carga federal constituye un factor estratégico para el desarrollo económico, toda vez que es un eficiente instrumento para la articulación de los procesos de producción, distribución y consumo. Este sector es la columna vertebral del sistema mexicano de transporte y una actividad fundamental para la economía del país, al movilizar a más del 70% del total de la carga transportada en el territorio nacional.

En nuestro país, existe poca información acerca del aspecto fiscal, de la organización contable, administrativa y financiera de este sector. Aunado a lo anterior, el régimen fiscal en el que tributaban, denominado “Régimen de Bases Especiales”, los relevaba de ciertas obligaciones, y facilitaba el cumplimiento de las obligaciones a cumplir; consistían en pagar una cuota fija anual por cada unidad de transporte, por lo que dichos aspectos no eran motivo de preocupación.

Es a partir de 1990 que desaparece el Régimen de Bases Especiales de Tributación, sustituido en el 2002 por el que se conoció como Régimen Simplificado que consistió básicamente en el control de las Entradas y Salidas de efectivo; siendo la diferencia entre ambos conceptos la base para determinar el Impuesto Sobre la Renta, aplicable a las personas morales del sector primario y de autotransporte terrestre de carga y de pasajeros, así como a sus integrantes, personas morales y personas físicas hasta 2013.

Con los cambios fiscales para 2014, las personas morales dedicadas al autotransporte terrestre de carga o de pasajeros, así como las constituidas como empresas integradoras, deberán hacerlo en el “Régimen General” de la Ley del Impuesto sobre la Renta (LISR) cuando antes tributaban en el Régimen Simplificado; sin embargo, desde 2014 también lo podrán hacer en el nuevo régimen fiscal “De los coordinados” si reúnen los requisitos que señalan las disposiciones fiscales.

*Cuadro de evolución del régimen

Sin que ello impida continuar con las formas de organización económica que actualmente tienen y sin que se genere una situación de desventaja en relación con contribuyentes de mayor capacidad administrativa.

El Servicio de Administración Tributaria, ha tenido a bien expedir una serie de facilidades administrativas con el propósito de coadyuvar en el cumplimiento oportuno de sus obligaciones fiscales.

Partiendo de que nuestro sistema jurídico permite la integración de ordenamientos específicamente estructurados e identificados, conduce a reflexionar acerca de las características que tienen las normas fiscales que regulan la actividad del autotransporte de carga.

- Título II.- Personas Morales.

- Título III.- Personas Morales con Fines no Lucrativos.

- Título IV.- Personas Físicas.

- Título V.- Residentes en el Extranjero.

Título II.- Personas Morales.

Capitulo IV.

De las Instituciones de Crédito, de seguros y de fianzas, de los almacenes generales de depósito, arrendadoras financieras y uniones de crédito.

Capítulo VI.

Del Régimen Opcional para Grupos de Sociedades.

Capitulo VII.

De los COORDINADOS.

Capitulo VIII.

Del Régimen de actividades agrícolas, ganaderas, silvícolas y pesqueras.

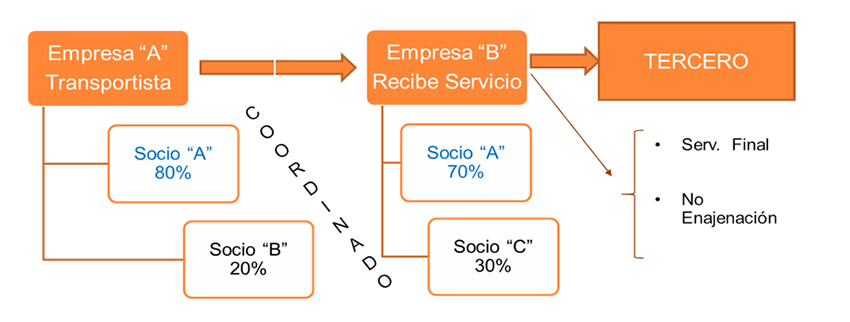

La persona moral que administra y opera activos fijos o activos fijos y terrenos, relacionados directamente con la actividad del autotransporte terrestre de carga o de pasajeros y cuyos integrantes realicen actividades de autotransporte terrestre de carga o pasajeros o complementarias a dichas actividades y tengan activos fijos o activos fijos y terrenos, relacionados directamente con dichas actividades.

Podrán aplicar lo dispuesto del articulo 72 LISR, las personas morales dedicadas exclusivamente al autotransporte terrestre de carga o de pasajeros, siempre que no presten preponderantemente sus servicios a otra persona moral residente en el país o en el extranjero, que se considere parte relacionada.

También se consideran contribuyentes dedicados exclusivamente a la actividad del autotransporte terrestre de carga o de pasajeros, aquéllos cuyos ingresos por dichas actividades representan cuando menos el 90% de sus ingresos totales, sin incluir los ingresos por las enajenaciones de activos fijos o activos fijos y terrenos, de su propiedad que hubiesen estado afectos a su actividad.

Las diferentes modalidades de tributar de los autotransportistas todo a razón de negocio, que deberán ser las siguientes:

- Personas Morales (Independientes).

- Personas Morales (Coordinados).

- Personas Morales (Copropiedad).

- Personas Morales (Sociedad Cooperativa).

- Personas Físicas (Integrantes de Personas Morales).

- Personas Físicas (Independientes).

La Persona Moral puede operar de forma:

- A través de integrantes.

a) Personas Físicasb) Personas MoralesLas personas morales cumplirán con sus propias obligaciones y lo harán en forma conjunta por sus integrantes en los casos en que así proceda. Igualmente, el impuesto que determinen por cada uno de sus integrantes se enterará de manera conjunta en una sola declaración. - Propia. Las personas morales que no realicen las actividades empresariales por cuenta de sus integrantes, deberán cumplir con las obligaciones del artículo 73 y con los artículos 72, 76, 102 y 105 de la Ley.

- Sin integrantes. Deberán cumplir con las obligaciones del art. 72, 73, 76, 102 y 105 de la ley.

Cuando los servicios de autotransporte se presten a personas con las cuales los contribuyentes se encuentran interrelacionados en la administración, control y participación de capital, siempre que el servicio final sea proporcionado a terceros con los cuales no se encuentre interrelacionados, y dicho servicio no se preste conjuntamente con la enajenación de bienes.

Finalmente, es recomendable que verifique el estatus en la página del SAT que el contribuyente es un coordinado, porque la forma de tributación es distinta a la del Régimen General de la LISR, y además de que tendrán obligaciones distintas, una forma es revisar su objeto social en el acta constitutiva para tener la plena seguridad de estar tributando en el régimen correspondiente.